随着信用卡市场规模的不断扩张,信用卡违约导致的不良资产规模也不断增多。通过对信用卡用户的特征进行贷款数据分析,尽可能降低贷款违约率、提高不良资产回收率,最终实现公司经营目标。

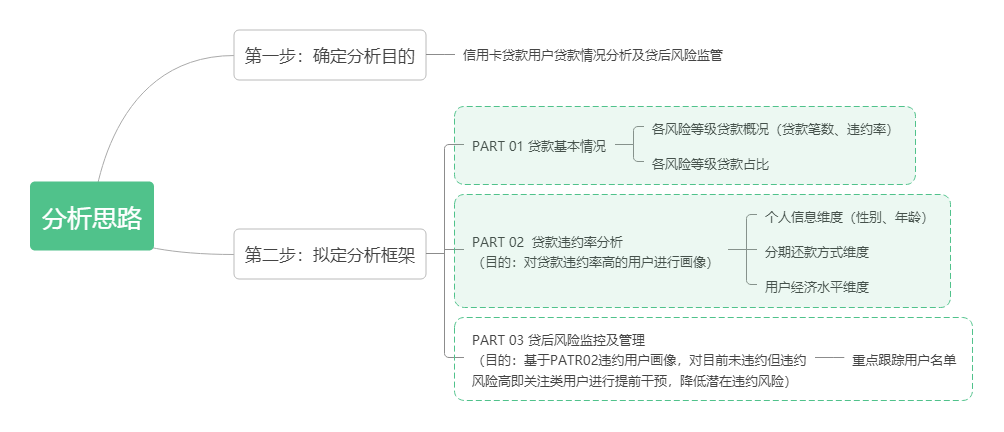

一、贷款数据分析思路

二、数据处理

第一步:使用loans表建立数据集【贷款信息表】,新增【贷款风险等级】列,即对loans表的还款状态分别进行赋值,便于增加仪表板可读性

第二步:通过disp表将loans表和clients表进行连接,将clients表中的用户性别、出生日期通过左合并方式连接到loans表

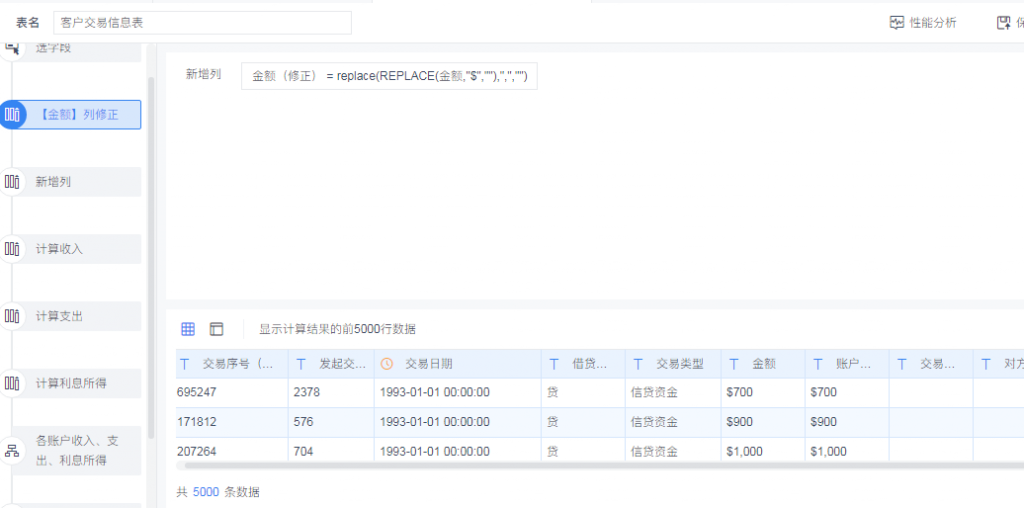

第三步:使用trans表建立新数据集【客户交易信息表】,由于trans表的金额列为带有特殊符号的文本格式,所以需对其进行修正,将文本值转化成数值,满足后期求和需要

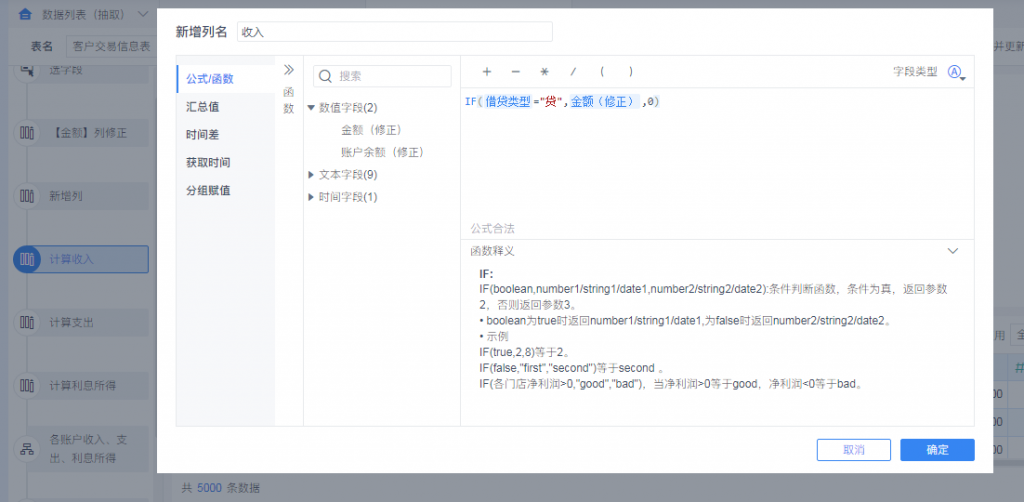

第四步:为了计算各账户号的收入、支出及利息所得进行分组汇总,新增3列辅助列,即

【收入】:借贷类型="贷"的记录,金额保留,否则赋值为0

【支出】:借贷类型="借"的记录,金额保留,否则赋值为0

【利息所得】:交易特征="利息所得"的记录,金额保留,否则赋值为0

第五步:按照账户号进行分组汇总,并计算收支比

第六步:将处理后的trans表中的【利息所得】、【收支比】列通过左合并方式添加到loans表中,形成包含所有需使用字段的完整数据集【贷款信息表】

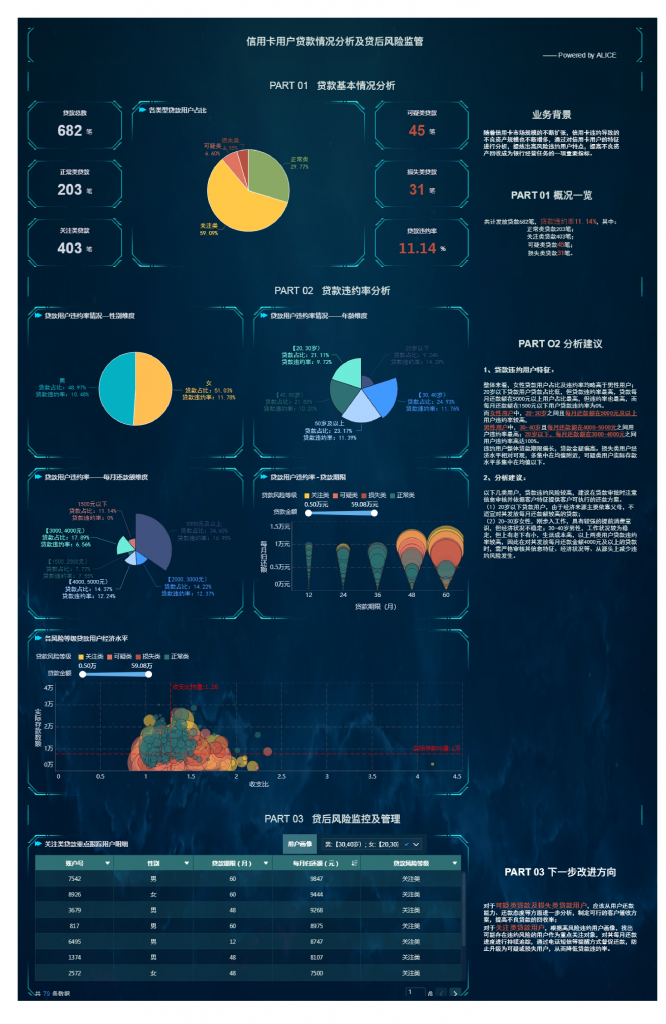

三、可视化报告

模块一、贷款基本情况:

文本组件:展示各风险等级贷款笔数及贷款违约率

饼图:展示各风险等级贷款用户占比

模块二、贷款违约率分析

各性别贷款用户占比及违约率对比

各年龄段贷款用户占比及违约率对比

各还款期限用户占比及违约率对比

不同月归还额用户占比及违约率对比

模块三、贷后风险监控及管理

基于前两个模块分析基础,通过筛选不同条件,及时跟踪满足条件的高风险用户,根据用户特征制定个性化还款追踪方式,达到降低违约风险的目的。

1、利用帆软BI工具可视化功能将枯燥的数据以美观又直接的方式呈现出来。

2、帆软BI工具是数据分析的工具,可以实现数据自动化更新、数据共享共用。

3、帆软BI工具给我们提供了人性化的数据可视化平台。

4、帆软BI工具在贷款数据分析方面具有强大的优势,能够有效解决业务操作人员的时间

商业智能BI产品更多介绍:www.finebi.com

免费下载FineBI

立即体验Demo