作者:FineBI

发布时间:2024.6.17

浏览次数:6,185 次浏览

财务分析是一个非常大而杂的概念,涵盖了很多指标和维度。很多刚入门财务分析的小伙伴,看到这些复杂的指标和方法就懵了,根本不知道从哪下手。其实,标准化的财务分析基本上就是四大能力指标+四大报表+杜邦分析+沃尔综合评分,有些公司会把四大报表中比较重视的指标拿出来单独分析。今天,围绕着这套标准思路,展开说明财务分析怎么做,帮助大家快速上手!

先分享一份财务分析场景方案,包括预算管理、应收账款监控等,需要自取:

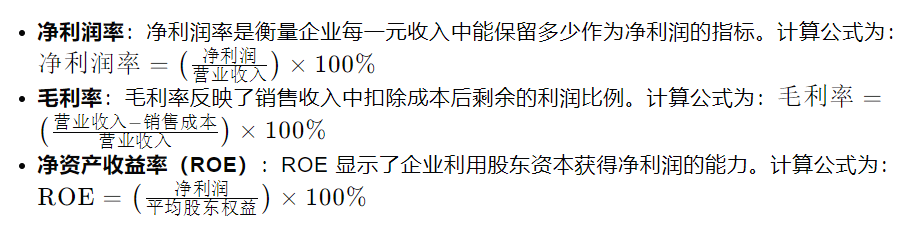

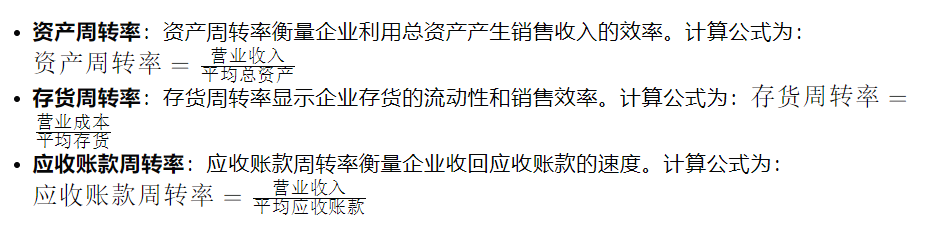

反映企业通过其经营活动获得利润的能力。关键指标包括净利润率、毛利率、净资产收益率(ROE)等。

衡量企业使用其资产产生收入的效率。关键指标包括资产周转率、存货周转率、应收账款周转率等。

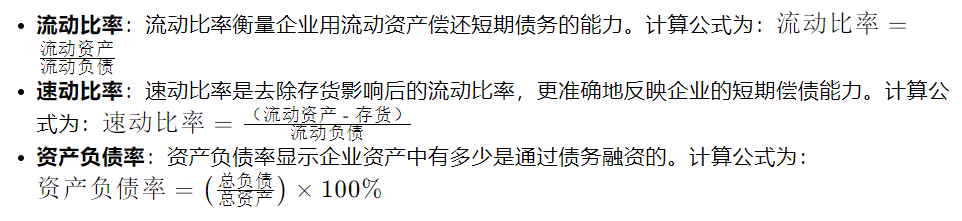

评估企业偿还短期和长期债务的能力。关键指标包括流动比率、速动比率、资产负债率等。

反映企业未来增长的潜力和趋势。关键指标包括营业收入增长率、净利润增长率、资本积累率等。

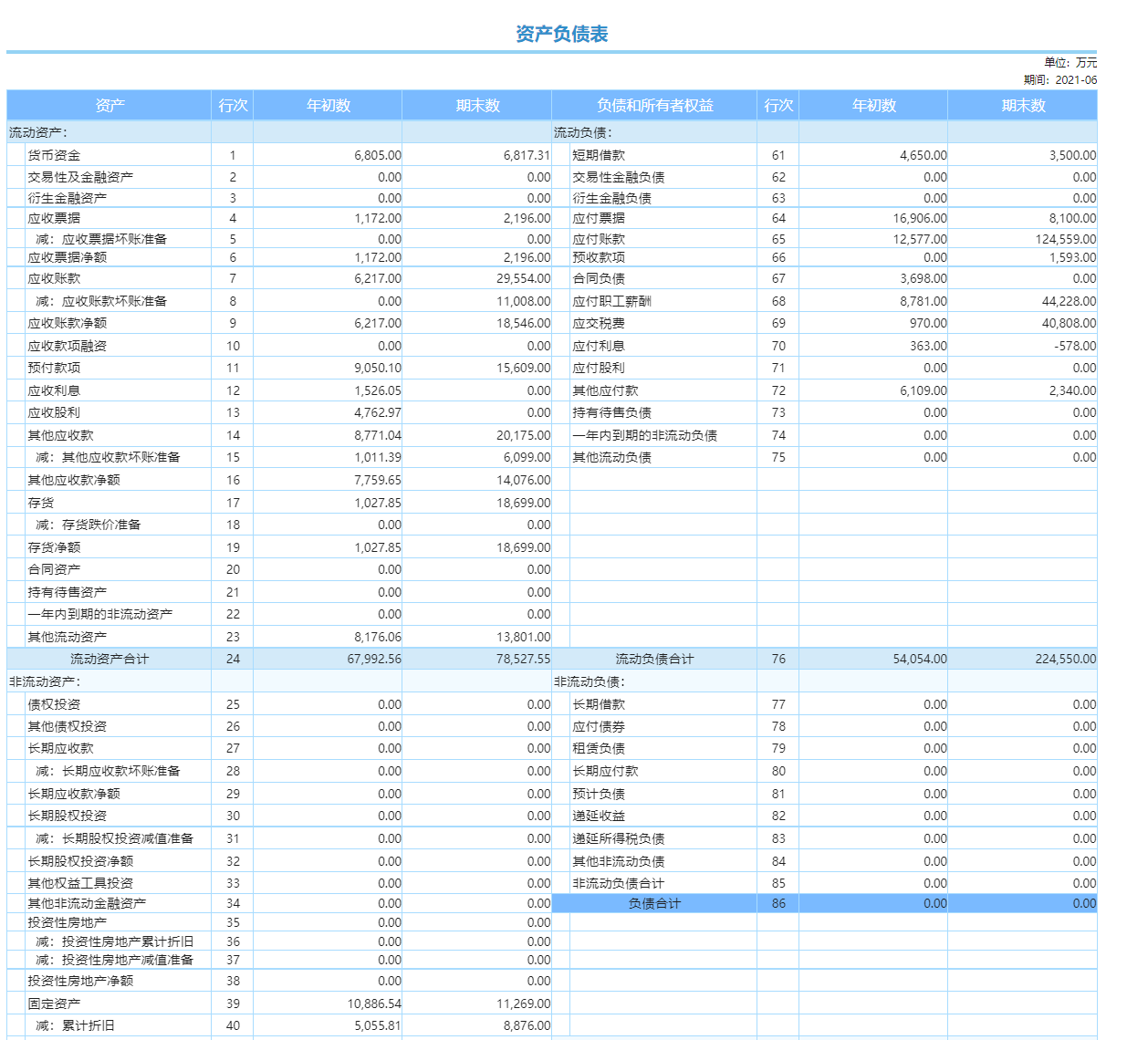

展示企业在特定时间点的资产、负债和所有者权益的状况。资产是企业拥有的资源,负债是企业需要偿还的债务,所有者权益则是企业资产减去负债后的剩余部分。通过资产负债表,我们可以了解企业的资产结构、负债水平和偿债能力。

记录企业在一定会计期间内的营业收入、成本、费用和最终的净利润。通过利润表,我们可以了解企业的盈利能力、成本控制和利润水平。

反映企业在一定期间内现金和现金等价物的流入和流出情况。通过现金流量表,我们可以了解企业的现金流动性、偿债能力和未来现金流量的预测。

显示会计期间内所有者权益的变动情况,包括资本投入、利润分配等。

四大报表是企业财务分析的基础,它们从不同角度展示了企业的财务状况和经营成果。在进行财务分析时,需要将这四张报表结合起来进行综合分析。

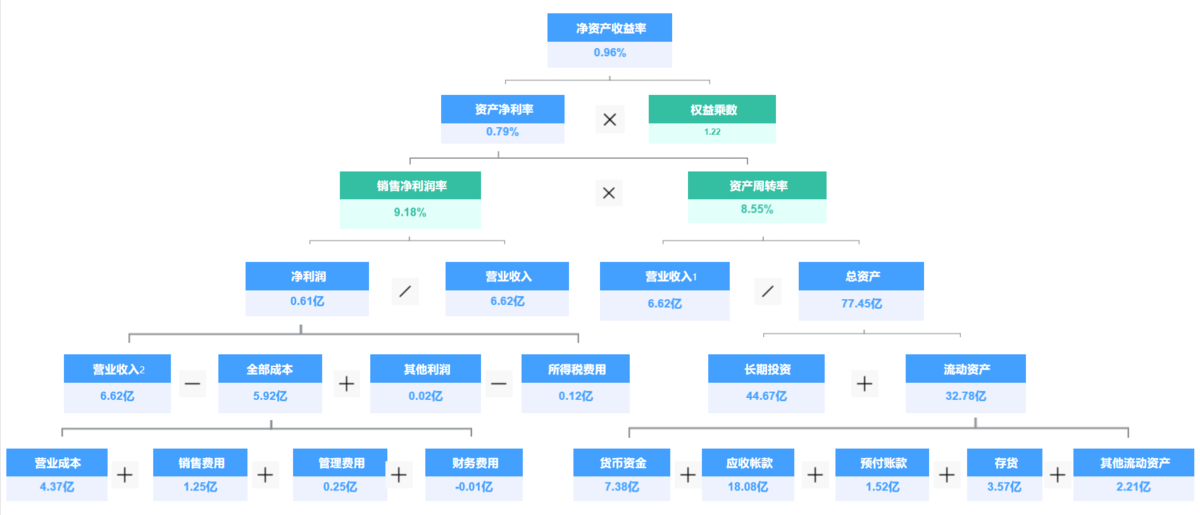

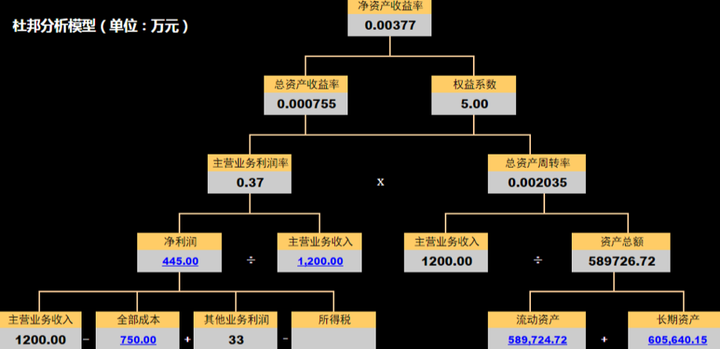

杜邦分析法是一种通过分解净资产收益率(ROE)来评估企业盈利能力的方法。它将ROE分解为三个部分:

- 净利润率:反映每单位收入能够转化为多少净利润。

- 资产周转率:衡量企业利用其资产产生销售收入的能力。

- 权益乘数:反映企业使用财务杠杆的程度。

基本计算公式为:

销售净利润率=(净利润/销售收入)×100%

资产周转率=销售收入/平均总资产

权益乘数=总资产/股东权益

沃尔综合评分法是一种综合评价企业财务状况的方法,通过加权计算多个财务比率来得出一个综合评分。这些比率通常包括:

- 盈利能力比率:如净利润率、毛利率。

- 资产管理比率:如资产周转率、存货周转率。

- 偿债能力比率:如流动比率、速动比率。

- 市场价值比率:如市盈率、市净率。

沃尔综合评分法通过对不同比率的加权,提供一个全面的财务健康状况评估。举例来说,一家制造企业在进行年度财务评估时,使用沃尔综合评分法对其财务状况进行全面分析。通过计算,发现盈利能力比率得分较高,但资产管理比率和偿债能力比率得分较低。企业决定采取措施,如提高存货管理效率和优化资本结构,以提升整体财务评分。

以上就是关于财务分析的基本流程。在后续内容中,将进一步分享财务分析的具体流程、工具实操、业务场景等等。感兴趣的可以继续关注。最后分享在做财务分析中常用到的工具,比传统的Excel更方便进行快速指标计算,以及比率分析、杜邦分析等高级分析方法,上述报表和仪表盘都是用它做的:

商业智能BI产品更多介绍:www.finebi.com